बुधवार शाम को, EUR/USD पेअर ने अत्यधिक अस्थिर, मिश्रित आंदोलनों का अनुभव किया, जिसकी उम्मीद थी। शुरुआत में, डॉलर गिर गया, फिर बढ़ गया, और गुरुवार तक, यह पूरे दिन लगभग पूरी तरह से नीचे गिर गया। हमने चेतावनी दी थी कि फेडरल रिजर्व की बैठक जैसी महत्वपूर्ण घटना के बाद, निष्कर्ष पर जल्दबाजी नहीं करना सबसे अच्छा है। बाजार के शांत होने और स्थिर होने का इंतजार करना आवश्यक है। नतीजतन, यह कहना मुश्किल था कि गुरुवार दोपहर तक बाजार की अंतिम प्रतिक्रिया क्या थी। इसका कारण यह था कि फेड की बैठक बुधवार शाम को हुई थी जब अधिकांश यूरोपीय बैंक और ट्रेडिंग प्लेटफॉर्म या तो बंद थे या बंद होने की तैयारी कर रहे थे। इसलिए, गुरुवार सुबह यूरोपीय बाजार प्रतिभागियों से प्रतिक्रिया की उम्मीद करना तर्कसंगत था। हालांकि, बाजार वर्तमान में "स्विंग" प्रभाव का अनुभव कर रहा है। हमारा मानना है कि थोड़ा और इंतज़ार करना सबसे अच्छा है, क्योंकि डॉलर अपने मूल स्तरों पर वापस आ सकता है।

फ़ेड ने सबसे ज़्यादा नरम फ़ैसला लिया, लेकिन साथ ही, यह ऐसा फ़ैसला था जिसकी बाज़ार सहभागियों को उम्मीद थी। इसलिए, यह कहना मुश्किल है कि वे चौंक गए। साल की शुरुआत से ही, बाज़ार को उम्मीद थी कि फ़ेड किसी भी समय मौद्रिक नीति को आसान बनाना शुरू कर देगा। पिछले महीने, इसने 0.5% की दर में कटौती की उम्मीद की थी। इसलिए, जब फ़ेड ने अपने फ़ैसले की घोषणा की, तो यू.एस. डॉलर मज़बूत हो सकता था, क्योंकि सबसे नरम परिदृश्य को भी पहले ही शामिल कर लिया गया था। हालाँकि, बाज़ार ने फिर से इस पहेली को अपने तरीके से सुलझा लिया। तर्क काफ़ी सरल है: अगर डॉलर लगातार गिर रहा है, तो उसे क्यों खरीदें, और अब इसे बेचने का एक और औपचारिक कारण है? फिर भी, हम दोहराते हैं कि हम अभी भी यू.एस. डॉलर की निरंतर गिरावट पर पूरी तरह भरोसा नहीं कर सकते। भले ही यह जारी रहे, इस आंदोलन को तार्किक कहना गलत है, खासकर तब जब यूरोपीय सेंट्रल बैंक भी अपनी प्रमुख ब्याज दर कम कर रहा है।

प्रेस कॉन्फ्रेंस में, फेड के अध्यक्ष जेरोम पॉवेल ने कहा कि मुद्रास्फीति में काफी कमी आई है, जिससे धीरे-धीरे इसका असर खत्म हो गया है, और अमेरिकी केंद्रीय बैंक का प्राथमिक ध्यान कम बेरोजगारी दर को बनाए रखना और श्रम बाजार को और "ठंडा" होने से रोकना है। "डॉट-प्लॉट" चार्ट के अनुसार, वर्ष के अंत तक दर में 0.5% की कमी की जाएगी, 2025 में 1% की कमी की जाएगी, और 2026 में 0.5% की कमी की जाएगी। यह ध्यान देने योग्य है कि 2026 के लिए "डॉट-प्लॉट" प्रक्षेपण फेड अधिकारियों के पिछले पूर्वानुमानों के अनुरूप है। औसतन, दर में 2.9% की गिरावट आने की उम्मीद है।

इस प्रकार, हम यह नहीं कह सकते कि फेड मीटिंग के परिणाम बाजार की अपेक्षा से अधिक नरम थे, और पॉवेल ट्रेडर्स की अपेक्षा से नरम नहीं थे। बाजार प्रतिभागियों को बिल्कुल वही परिणाम मिले जिनकी वे उम्मीद कर रहे थे। हां, कुछ व्यापारियों को केवल 0.25% की दर कटौती की उम्मीद थी, लेकिन यह ध्यान रखना महत्वपूर्ण है कि फेड मीटिंग से एक सप्ताह पहले डॉलर में सक्रिय रूप से गिरावट शुरू हो गई थी, और ईसीबी मीटिंग के डोविश परिणामों ने... यूरो में वृद्धि को ट्रिगर किया। इसलिए, चाहे आप इसे कैसे भी देखें, डॉलर बिना किसी औचित्य के फिर से गिर रहा है। यह "प्रत्याशित मूल्य निर्धारण" के कारण महत्वपूर्ण घटनाओं से पहले गिरता है और "प्रत्याशित मूल्य निर्धारण" के बावजूद बाद में गिरता है।

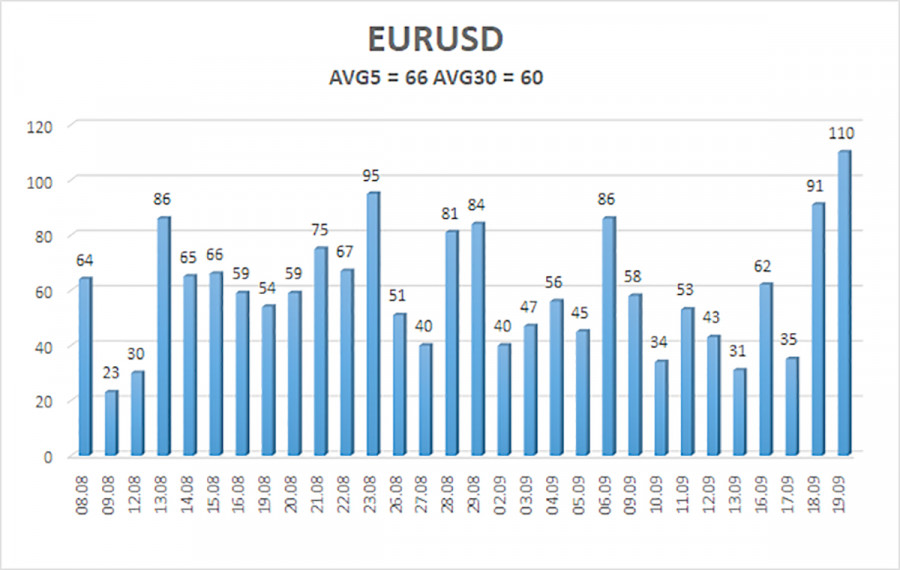

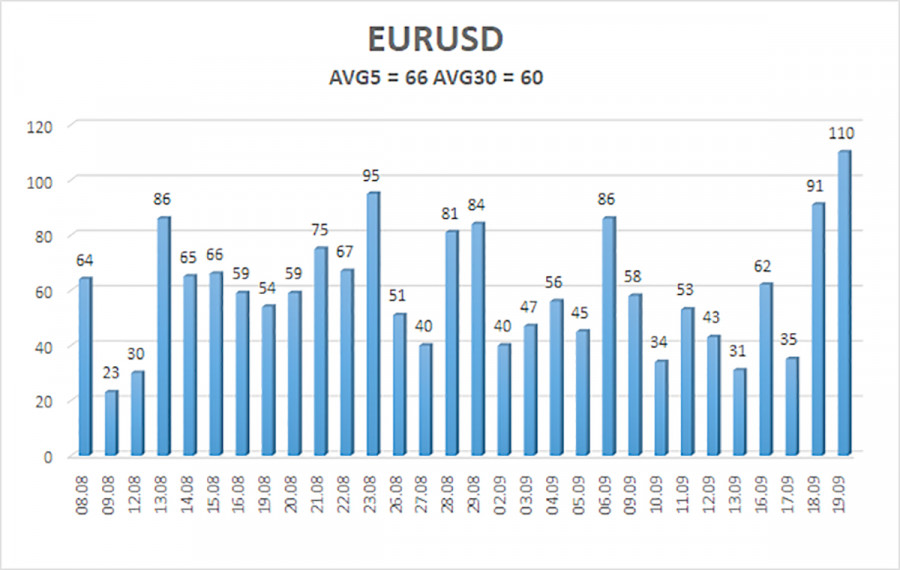

20 सितंबर तक पिछले पांच ट्रेडिंग दिनों में EUR/USD की औसत अस्थिरता 66 पिप्स है, जिसे "मध्यम" माना जाता है। हमें उम्मीद है कि यह जोड़ा शुक्रवार को 1.1089 और 1.1221 के स्तरों के बीच चलेगा। ऊपरी रैखिक प्रतिगमन चैनल ऊपर की ओर इशारा करता है, लेकिन समग्र नीचे की ओर रुझान बरकरार रहता है। CCI संकेतक तीन बार ओवरबॉट क्षेत्र में प्रवेश कर चुका है, जो नीचे की ओर संभावित प्रवृत्ति उलटने और हाल की वृद्धि की अतार्किक प्रकृति की चेतावनी देता है। हालाँकि, हमने अभी तक केवल हल्का सुधार देखा है।

निकटतम समर्थन स्तर:

S1 – 1.1108

S2 – 1.1047

S3 – 1.0986

निकटतम प्रतिरोध स्तर:

R1 – 1.1169

R2 – 1.1230

R3 – 1.1292

ट्रेडिंग अनुशंसाएँ:

EUR/USD पेअर ने ऊपर की ओर बढ़ना फिर से शुरू कर दिया है, हालाँकि इसने अभी तक नवीनतम स्थानीय उच्च को नहीं तोड़ा है। पिछली समीक्षाओं में, हमने उल्लेख किया था कि हमें मध्यम अवधि में यूरो में केवल गिरावट की उम्मीद है, क्योंकि नई वृद्धि बेतुकी लगेगी। ऐसी संभावना है कि बाजार ने भविष्य में फेड दर में होने वाली सभी या लगभग सभी कटौतियों की कीमत तय कर ली है। अगर ऐसा है, तो डॉलर के गिरने का कोई और कारण नहीं है। यदि कीमत मूविंग एवरेज से नीचे समेकित होती है, तो शॉर्ट पोजीशन पर विचार किया जा सकता है, जिसका लक्ष्य 1.0986 और 1.0925 है। यदि आप विशुद्ध रूप से तकनीकी विश्लेषण के आधार पर ट्रेडिंग कर रहे हैं, तो लॉन्ग पोजीशन तब तक प्रासंगिक बनी रहती है जब तक कि कीमत मूविंग एवरेज से नीचे समेकित न हो जाए।

चित्रण के लिए स्पष्टीकरण:

रैखिक प्रतिगमन चैनल: वर्तमान प्रवृत्ति को निर्धारित करने में मदद करते हैं। यदि दोनों एक ही दिशा में इंगित किए जाते हैं, तो यह एक मजबूत प्रवृत्ति को इंगित करता है।

मूविंग एवरेज लाइन (सेटिंग्स 20,0, स्मूथ): अल्पकालिक प्रवृत्ति और उस दिशा को परिभाषित करता है जिसमें ट्रेडिंग का संचालन किया जाना चाहिए।

मरे लेवल: लक्ष्य स्तर या चाल और सुधार।

अस्थिरता स्तर (लाल रेखाएँ): संभावित मूल्य चैनल जिसमें पेअर अगले 24 घंटे बिताएगी, वर्तमान अस्थिरता संकेतकों के आधार पर।

CCI संकेतक: ओवरसोल्ड क्षेत्र (-250 से नीचे) या ओवरबॉट क्षेत्र (+250 से ऊपर) में प्रवेश इंगित करता है कि विपरीत दिशा में एक प्रभावशाली प्रवृत्ति उलटाव आ रहा है।